第5章 申报管理

目 录(5.11)

5.11 残疾人就业保障金申报

5.11 残疾人就业保障金申报

- 5.11.1.1 目的和职责

一、目的

本操作手册规定了残疾人就业保障金申报的方法和步骤,以明确征纳双方的法律责任。

二、职责

分局办税服务科(股)申报征收岗,负责纳税人纳税申报的受理和归档。

- 5.11.1.2 业务概述

依照《财政部 国家税务总局 中国残疾人联合会关于印发<残疾人就业保障金征收使用管理办法>的通知》(财税[2015]72号)的规定由用人单位所在地的地方税务局负责征收保障金,开具省级财政部门统一印制的票据或税收票证。计征口径如下:

第六条 用人单位安排残疾人就业的比例不得低于本单位在职职工总数的1.5%。具体比例由各省、自治区、直辖市人民政府根据本地区的实际情况规定。

用人单位安排残疾人就业达不到其所在地省、自治区、直辖市人民政府规定比例的,应当缴纳保障金。

第七条 用人单位将残疾人录用为在编人员或依法与就业年龄段内的残疾人签订1年以上(含1年)劳动合同(服务协议),且实际支付的工资不低于当地最低工资标准,并足额缴纳社会保险费的,方可计入用人单位所安排的残疾人就业人数。

用人单位安排1名持有《中华人民共和国残疾人证》(1至2级)或《中华人民共和国残疾军人证》(1至3级)的人员就业的,按照安排2名残疾人就业计算。

用人单位跨地区招用残疾人的,应当计入所安排的残疾人就业人数。

第八条 保障金按上年用人单位安排残疾人就业未达到规定比例的差额人数和本单位在职职工年平均工资之积计算缴纳。计算公式如下:

保障金年缴纳额=(上年用人单位在职职工人数×所在地省、自治区、直辖市人民政府规定的安排残疾人就业比例-上年用人单位实际安排的残疾人就业人数)×上年用人单位在职职工年平均工资。

用人单位在职职工,是指用人单位在编人员或依法与用人单位签订1年以上(含1年)劳动合同(服务协议)的人员。季节性用工应当折算为年平均用工人数。以劳务派遣用工的,计入派遣单位在职职工人数。

用人单位安排残疾人就业未达到规定比例的差额人数,以公式计算结果为准,可以不是整数。

上年用人单位在职职工年平均工资,按用人单位上年在职职工工资总额除以用人单位在职职工人数计算。

第十六条 自工商登记注册之日起3年内,对安排残疾人就业未达到规定比例、在职职工总数20人以下(含20人)的小微企业,免征保障金。

《浙江省残疾人就业保障金征收管理办法》规定在本省行政区域内的机关、团体、企业事业单位、民办非企业单位、个体工商经济组织等各类用人单位(包括中央部属、外省市驻浙单位),均须按本单位在职职工总数1.5%的比例安排残疾人就业,安排未达比例的,依法缴纳保障金。

- 5.11.1.3 事项类别

发起方式:依申请

办结方式:即时办结

适用范围:地税

适用层级:区县级

- 5.11.1.4 操作指引

一、操作流程

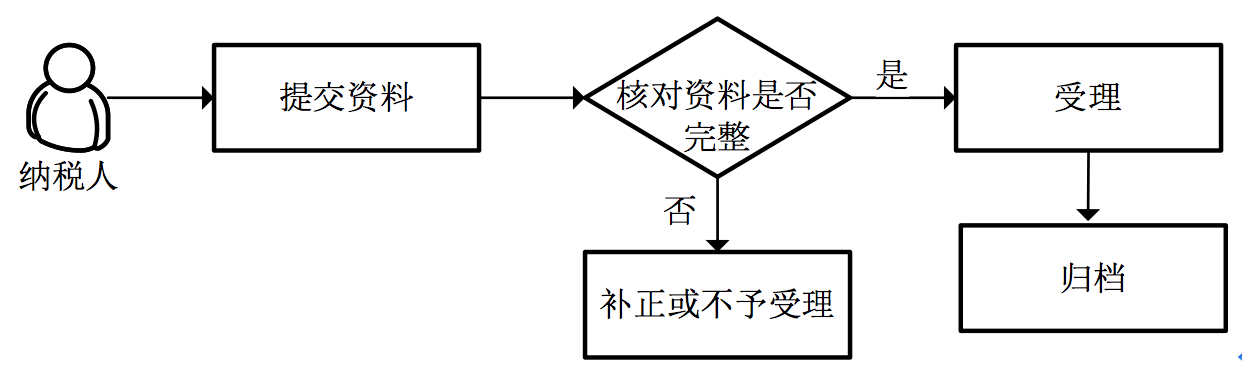

残疾人就业保障金申报流程图如下所示:

二、操作步骤

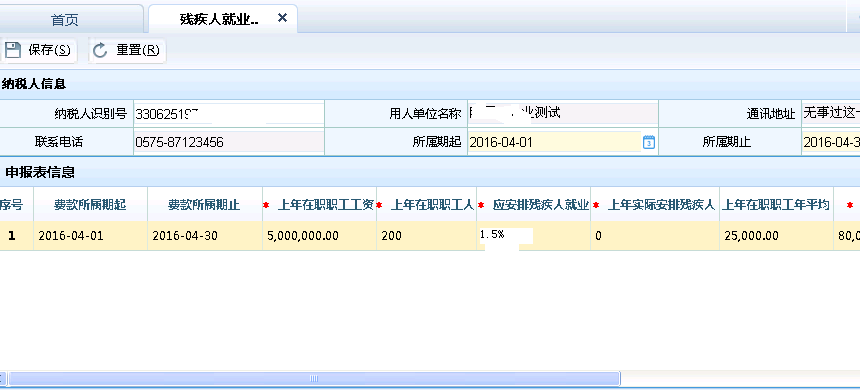

1.操作路径:【功能菜单】---【申报征收】---【申报】---【残疾人就业保障金申报】

2.录入纳税人识别号,回车,系统自动带出纳税人基本信息。

3.然后选择税款所属期起止,填写好申报表信息中的上年在职职工工资总额、上年在职职工人数、应安排残疾人就业比例、上年实际安排残疾人就业人数会自动计算出应纳费额。

4.点<保存>按扭,提示保存成功。会提示"是否立即进行征收开票",点击<是>,调用"征收开票"流程,点击<否>,结束本流程。

注意事项:

1.纳税人必须先办理税务登记,并进行了税(费)种认定,否则会提示"当前纳税人申报属期内不存在有符合条件的税(费)种认定信息,请通过税(费)种认定功能进行查阅"。

2.如果申报错误,可以申报作废,然后重报。

三、关联业务

| 流程编号 | 流程名称 | 触发条件 |

|---|---|---|

| LCA071003 | 征收开票 | 提示"是否需要调用征收开票"选是 |

- 5.11.1.5 风险提示

无

- 5.11.1.6 资料和表单

一、资料

(一)报送资料

(二)归档资料

| 序号 | 归档资料名称 | 备注 |

|---|---|---|

| 1 | 《残疾人就业保障金申报》 |

二、表单

《残疾人就业保障金申报》

- 5.11.1.7 政策依据

1.《财政部 国家税务总局 中国残疾人联合会关于印发残疾人就业保障金征收使用管理办法的通知》(财税〔2015〕72号)全文

2.《浙江省残疾人就业保障金征收管理办法》(浙财社字[2003]134号)全文

3.《浙江省残疾人就业办法》(浙江省人民政府令第323号 )全文

4.《社会保险费及其他基金规费文书式样》(国家税务总局公告2015年第98号)